Economia

IR 2025: onde baixar o aplicativo para declarar o Imposto de Renda?

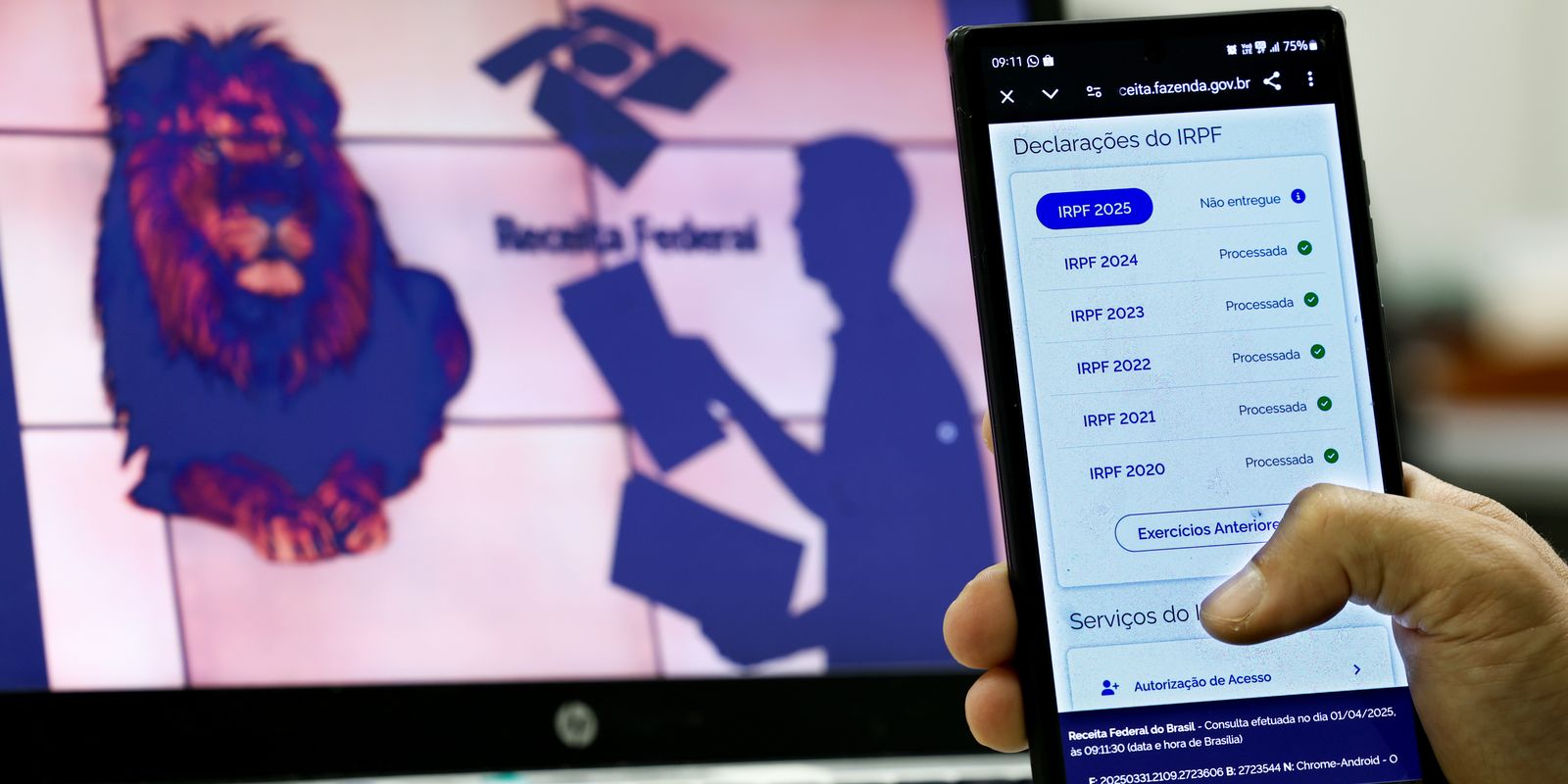

Os contribuintes têm três opções para fazer a declaração do Imposto de Renda 2025: pelo programa para computadores, pelo aplicativo para celular e pelo portal e-CAC na plataforma Gov.br.

O coordenador do curso de Ciências Contábeis da Faculdade Anhanguera, Amarildo José Rodrigues, explica como funciona cada opção.

Programa gerador

O contribuinte precisa baixar o programa gerador de declaração, disponível no site da Receita Federal do Brasil.

“Essa opção é recomendada para os contribuintes que possuem declarações mais complexas, com muitas informações a serem declaradas”, destaca o professor.

O programa para computadores, chamado IRPF 2025, tem versões para Windows, macOS, Linux e multiplataforma.

Aplicativo para celular

O aplicativo da Receita Federal está disponível para os sistemas Android e iOS.

“Essa é uma opção ideal para quem busca praticidade e agilidade no preenchimento da declaração”.

Em 2025, o nome do aplicativo para fazer a declaração mudou. Antes chamado de “Meu Imposto de Renda”, agora recebeu o nome de Receita Federal.

e-CAC

A terceira e última opção é realizar a declaração diretamente no portal e-CAC. É necessário ter acesso e senha na plataforma Gov.br.

Cuidados na hora de baixar programa

O professor Alessandro Pereira Alves, da Universidade Federal Rural do Rio de Janeiro (UFRRJ), alerta que o único órgão responsável por disponibilizar o programa é a Receita Federal.

“Não se deve baixar o programa de outros sites. Então, tem que ser o programa da Receita Federal”.

Uma forma de garantir que o aplicativo ou programa é autêntico é verificar o endereço do site. Se ele não estiver no domínio Gov.br, há risco de ser um software falso criado para roubar dados do contribuinte.

>> Ouça na Radioagência Nacional:

Isenção para quem ganha até R$ 5 mil já está valendo?

No ano passado, a regulamentação da reforma tributária foi aprovada no Congresso e sancionada pelo presidente Lula. Em 2025, o governo já enviou para o Congresso um projeto de lei que prevê a isenção do Imposto de Renda para quem ganha até R$ 5 mil por mês.

Como as duas notícias tiveram grande repercussão, algumas pessoas têm se perguntado se a reforma tributária e a isenção do Imposto de Renda para quem ganha até R$ 5 mil estão valendo para a declaração deste ano. Objetivamente, podemos afirmar que não.

“Sobre a reforma tributária, ela não influenciará no Imposto de Renda. Isso porque a reforma ainda está em andamento e, até agora, apenas a primeira fase foi aprovada, que trata da criação do IBS (Imposto sobre Bens e Serviços) e da CBS (Contribuição sobre Bens e Serviços). Essas mudanças afetam apenas o consumo, não o Imposto de Renda. A segunda fase da reforma, que poderia alterar o Imposto de Renda para as Pessoas Físicas, ainda não foi aprovada”, explica Márcia Ferreira de Godoi, professora do curso de ciências contábeis da Faculdade Anhanguera.

Entre as medidas que podem ser aprovadas nesta segunda fase está a prometida isenção para quem ganha até R$ 5 mil. As regras do projeto já estão definidas, mas ainda vão passar por muito debate.

O vice-presidente de controle interno do Conselho Regional de Contabilidade do Estado do Rio de Janeiro (CRC-RJ), Paulo Pêgas, alerta que a novidade ainda deve demorar um pouquinho.

“A pessoa que tenha renda bruta de até R$ 5 mil não pagará mais qualquer valor de Imposto de Renda a partir de janeiro de 2026, caso o projeto seja realmente aprovado na Câmara e no Senado. Agora, isso só valerá na declaração de 2026, que será enviada à Receita Federal entre março e maio de 2027. Entre março e maio do ano que vem, enviaremos a declaração referente a este ano, 2025. Vai demorar um pouco para que haja reflexo na hora da declaração do Imposto de Renda”.

Por enquanto, a faixa de isenção do IRPF é para quem ganhou até dois salários mínimos mensais em 2024. Lembrando que o prazo para declaração do Imposto de Renda vai até a última sexta-feira de maio, dia 30.

>> Ouça na Radioagência Nacional:

Anti-fake: o governo passou a cobrar IR por transações em Pix?

Em 2025, a série Tira-Dúvidas do IR tem uma novidade: a seção anti-fake do Imposto de Renda 2025.

Em meio ao volume de desinformação na internet, apenas ensinar a melhor maneira de declarar não é o suficiente. É preciso também esclarecer, desmistificar e desmentir as famigeradas fake news. E nesta primeira pílula do anti-fake do IR 2025 vamos falar de Pix.

Desde janeiro de 2025, se iniciou um debate na internet em cima de uma norma que passaria a obrigar instituições financeiras, inclusive as chamadas fintechs, a notificar a Receita Federal sobre movimentações acima de R$ 5 mil no caso de Pessoa Física. Foi a partir dela que surgiu a informação falsa de que o Pix acima de R$ 5 mil passaria a ser taxado.

Vamos repetir, apenas para ficar claro: é falso que transações em Pix acima de R$ 5 mil paguem Imposto de Renda. Para começar, a norma não previa criar um “novo imposto”. O professor Paulo Pêgas, vice-presidente de controle interno do Conselho Regional de Contabilidade do Rio de Janeiro (CRC-RJ), esclarece que a norma previa, na realidade, evitar a evasão fiscal.

“O governo não vai cobrar nenhum imposto nas transações por Pix, não vai ficar monitorando o valor de cada Pix que ninguém passa. A ideia é que realmente se tenha o melhor controle para coibir, evitar sonegação. Aquela pessoa que tem uma renda que deveria declarar imposto e, às vezes, até pagar, e acaba prejudicando a sociedade como um todo”.

“Mas não é você, não é aquela pessoa que controla uma festa dos amigos, o almoço de confraternização no final do mês, nada disso. Ninguém vai ter que pagar imposto sobre Pix, a Receita Federal não analisa o Pix individualmente falando para quem foi, o que fez, o que não fez. É mais uma informação global para auxiliar no combate à sonegação”.

Em janeiro, o próprio governo tratou de tomar duas ações para deixar ainda mais claro que não haverá cobrança de impostos. Uma delas foi revogar a normativa que previa a notificação de informações do Pix.

A outra, como explica o professor Deypson Carvalho, da UDF, foi criar uma Medida Provisória que impeça a cobrança de impostos por Pix.

“A Medida Provisória (MP 1.288/2025) editada pelo governo federal garante que as transações feitas por meio do Pix não serão tributadas. Portanto, essa legislação torna público o impedimento formal para a cobrança de valores adicionais e tributos incidentes sobre pagamentos feitos por Pix”.

Vale apontar que as regras do Imposto de Renda 2025 não preveem a incidência de impostos sobre o recebimento de valores por um meio específico. As regras que definem quanto se paga de Imposto de Renda dependem de outros fatores.

E estes fatores são explicados na série Tira-Dúvidas do IR 2025.

>> Ouça na Radioagência Nacional:

Economia

Minha Casa, Minha Vida: classe média pode contratar a partir de maio

Principal programa habitacional do país, o Minha Casa, Minha Vida foi oficialmente ampliado para a classe média. O Ministério das Cidades publicou, nesta sexta-feira (25), portaria que estende o programa para famílias que ganham até R$ 12 mil. Com a medida, os bancos podem começar a oferecer os financiamentos do Minha Casa, Minha Vida pelos novos limites.

A pasta determinou que os novos valores entrem em vigor imediatamente, para os contratos assinados a partir desta sexta. No caso da Faixa 4, a expectativa é que os bancos só comecem a oferecer os empréstimos na próxima semana ou no início de maio, embora já estejam habilitados pela portaria.

A portaria também ampliou os limites para as faixas de renda do programa. Com as mudanças, as faixas do Minha Casa, Minha Vida ficaram as seguintes:

- Faixa 1: renda familiar de até R$ 2.850,00 por mês, com subsídio de até 95% do valor do imóvel;

- Faixa 2: renda familiar de R$ 2.850,01 a R$ 4,7 mil por mês, com subsídio de até R$ 55 mil e juros reduzidos;

- Faixa 3: renda familiar de R$ 4.700,01 a R$ 8,6 mil por mês, sem subsídios, mas com condições de financiamento facilitadas;

- Faixa 4: renda familiar de até R$ 12 mil por mês, com juros de 10,5% ao ano, 420 parcelas e limite de financiamento de até R$ 500 mil, de imóveis novos e usados.

Os valores anteriores eram os seguintes

- Faixa 1: renda familiar de até R$ 2.640 por mês;

- Faixa 2: renda familiar de R$ 2.640,01 a R$ 4,4 mil por mês;

- Faixa 3: renda familiar de R$ 4.400,01 a R$ 8 mil por mês.

Para os imóveis das áreas rurais, os novos limites são os seguintes

- Faixa 1: renda bruta familiar de até R$ 40 mil por ano;

- Faixa 2: renda bruta familiar de R$ 40.000,01 a R$ 66,6 mil por ano;

- Faixa 3: renda bruta familiar de R$ 66.600,01 a R$ 120 mil por ano;

- Faixa 4: renda bruta familiar de até R$ 150 mil por ano.

>>Entenda a ampliação do Programa Minha Casa, Minha Vida

FGTS

A portaria do Ministério das Cidades ratifica decisão do Conselho Curador do Fundo de Garantia do Tempo de Serviço (FGTS), que há dez dias aprovou mudanças no programa habitacional. Como a ampliação do programa envolve recursos dos lucros e dos rendimentos do FGTS, foi necessária a aprovação do Conselho Curador.

Com a criação da Faixa 4, os Ministérios das Cidades e do Trabalho e Emprego querem beneficiar até 120 mil famílias apenas este ano. Ao somar todas as faixas do Minha Casa, Minha Vida, o governo espera ampliar para 3 milhões o número de unidades habitacionais financiadas até 2026.

Economia

Coaf alerta para golpistas se passando por servidores do órgão

O Conselho de Controle de Atividades Financeiras (Coaf), órgão federal responsável pela prevenção à lavagem de dinheiro no Brasil, esclarece que seus servidores não entram em contato com cidadãos para solicitar dados ou informações sobre movimentações financeiras, nem para colaborar com suposta investigação em curso.

O órgão registrou relatos de cidadãos que receberam documentos supostamente emitidos pelo Coaf oferecendo ajuda em processos no órgão, mas informou que não emite qualquer tipo de “carta de reconhecimento” ou documento similar.

“Alertamos também que o Coaf não participa de qualquer tipo de ‘monitoramento’ por WhatsApp, seja diretamente ou em suposta ‘parceria’ com a Polícia Federal ou qualquer outro órgão, nem faz solicitações de transferência de quaisquer valores, muito menos com ameaça de ‘retenção’ de quem quer que seja”, explica o Coaf.

Também foram registrados relatos sobre o recebimento de supostos documentos que atribuiriam ao órgão a responsabilidade pelo bloqueio, retenção ou liberação de recursos financeiros.

“Essas informações também não procedem, pois o Coaf não tem atribuição legal e não é responsável pelo bloqueio ou pela liberação de bens ou valores de qualquer natureza”.

O Coaf recomenda que as ocorrências do gênero sejam denunciadas na plataforma Fala.BR, sem prejuízo de eventual registro dos casos junto às autoridades policiais.

Economia

IR 2025: saiba como declarar previdência privada e pensão alimentícia

Se você tem Imposto de Renda a pagar, investir em previdência privada pode ser uma forma de conseguir uma dedução na hora de declarar. De acordo com as regras da Receita Federal, até 12% dos rendimentos obtidos em 2024 podem ser abatidos com essa modalidade. Porém, alguns detalhes precisam ser levados em consideração.

O primeiro deles é o tipo de plano. Se a intenção é deduzir o imposto agora, é necessário optar pela previdência privada do tipo PGBL.

Eduardo Linhares, professor de Ciências Contábeis da Universidade Federal do Ceará, explica a diferença entre PGBL e VGBL, que não garante abatimento no momento da declaração.

“ A principal diferença entre o PGBL e o VGBL está no tratamento tributário. O PGBL permite deduzir as contribuições do IR, mas, na hora do resgate, o imposto incide sobre o valor total de tudo o que foi depositado: contribuições mais os rendimentos. Já o VGBL não oferece dedução fiscal das contribuições, mas, no resgate, o imposto incide apenas sobre os rendimentos, preservando o capital investido”.

Ou seja: se você investir em um plano PGBL, tem a dedução do Imposto de Renda agora, mas terá que pagar imposto quando retirar o benefício. O imposto pago pode ser progressivo – que segue a faixa do Imposto de Renda, de 0% a 27% – ou regressivo, que é calculado de acordo com o tempo que o benefício ficou vigente e varia de 35% a 10%.

Marco Aurélio Pitta, professor da Universidade Positivo, informa qual perfil se encaixa melhor em cada tipo de previdência complementar.

“O PGBL vale a pena para quem faz a declaração no modelo completo e tem uma renda tributável alta. Já o VGBL é mais indicado para quem usa o modelo simplificado ou quer apenas acumular patrimônio” .

>> Veja como preencher corretamente cada modalidade no programa do Imposto de Renda:

- PGBL: informar os valores na ficha “Pagamentos e Doações Efetuados”, usando o código 36, que corresponde a contribuições a entidades de previdência complementar.

- VGBL: declare os valores na ficha “Bens e Direitos”, no código 97, informando o saldo acumulado em 31 de dezembro do ano anterior e o atual.

Para ter direito à dedução com previdência privada, o plano PGBL precisa ter sido contratado entre 1º e 31 de dezembro de 2024.

Se você iniciou a previdência complementar em 2025, ela só poderá ser usada na declaração de 2026.

>> Ouça na Radioagência Nacional

Todo o valor pago com pensão alimentícia estabelecida por decisão judicial, acordo homologado judicialmente ou escritura pública é dedutível do Imposto de Renda.

O contribuinte deve informar os valores na ficha “Pagamentos Efetuados”, usando o código 30, que é pensão alimentícia judicial. É obrigatório incluir o nome completo e o CPF do beneficiário.

O professor Eduardo Linhares alerta que nunca se deve declarar o CPF do responsável que recebe em nome dele.

“Se você paga despesas médicas ou educacionais do beneficiário por determinação judicial, esses valores podem ser deduzidos nas fichas específicas de ‘Despesas Médicas’ e ‘Despesas com Instrução’, respeitando os limites legais de dedução. Um ponto importante é que esses valores não devem ser declarados como parte da pensão alimentícia, mas sim nas fichas específicas”, explica.

Quem é obrigado a declarar o Imposto de Renda também deve informar os valores recebidos como pensão. Desde 2022, não há mais incidência de imposto sobre esse tipo de rendimento.

Neste caso, os valores devem ser informados na ficha “Rendimentos Isentos e Não Tributáveis”, na linha “Pensão Alimentícia”.

Deve-se informar o CPF de quem paga e o valor total recebido no ano.

“No caso de menores de idade que recebem pensão, o responsável legal pode optar por apresentar a declaração separada em nome da criança ou incluir esses valores em sua própria declaração, considerando a criança como dependente”, acrescenta Linhares.

Para não cair na malha fina, é essencial prestar atenção a mais dois pontos. O primeiro é que ninguém pode ser declarado como dependente e alimentando na mesma declaração. O segundo é que nem todo valor dado a terceiros pode ser usado para dedução.

De acordo com o professor Alessandro Pereira Alves, da Universidade Federal Rural do Rio de Janeiro (UFRRJ), “se a pensão é recebida sem o devido respaldo judicial, ou seja, o pagamento é voluntário e sem o documento da decisão judicial ou sem uma escritura pública, o rendimento não pode ser lançado como isento e, sim, será um rendimento tributável, recebido de pessoa física”.

É fundamental ter toda a documentação que comprove o pagamento da pensão judicial para que você não tenha problemas com o fisco.

>> Ouça na Radioagência Nacional:

Anti-fake: a alíquota do Imposto de Renda aumentou para 35%?

O Tira-Dúvidas do IR 2025 também traz informações sobre uma corrente que volta e meia circula pelas redes sociais e pelo WhatsApp. Ela aponta para um suposto decreto que teria aumentado a alíquota do Imposto de Renda para 35%. A mensagem faz críticas diretas ao governo federal e termina com um pedido de compartilhamento.

“Decreto que aumenta de 27,5 para 35% a alíquota do Imposto de Renda. Esse reajuste atinge diretamente a classe média. Sem querer cortar gastos, o governo, com sua exuberante incompetência, quer, como sempre, repassar para a população. Assim é moleza: roubam, administram mal e nos dão a conta para pagar. Passe adiante…”

Essa mensagem é fake, como explica José Carlos Fonseca, auditor-fiscal da Receita Federal.

“É fake, a alíquota do imposto aumentou para 35%? Sim, é fake. A alíquota do imposto de renda hoje, máxima no Brasil, é 27,5%. Para ter qualquer modificação dessa alíquota, para mais ou para menos, precisa passar pelo Congresso e ter a aprovação presidencial. No Brasil, a tabela progressiva começa com uma tributação de 7,5% e vai até 27,5%. O último levantamento que fizemos indicou a média de 19% de alíquota para a população”.

Francisco Leocádio, advogado tributarista do escritório Souza Okawa, reforça que o projeto de lei que prevê a taxação dos chamados super ricos nada tem a ver com os valores descritos na fake news.

“Há um projeto para que, a partir do próximo ano, haja uma tributação mínima de 10%. Só que essa tributação mínima é progressiva para quem ganha de 600 a 1,2 milhão, e, a partir de 1,2 milhão, ainda passaria a ser de 10%. Mas isso não quer dizer que o imposto sobre a renda aumentou para 35%”.

Ou seja: é falso que a alíquota do Imposto de Renda tenha subido ou vá subir para 35%.

Para não cair em fake news, fique ligado aqui no Tira-Dúvidas do IR 2025.

>> Ouça na Radioagência Nacional

-

Nacional2 anos atrás

Nacional2 anos atrásFatos históricos e datas comemorativas de agosto de 2020

-

Notícias2 anos atrás

Notícias2 anos atrásMoraes suspende julgamento sobre entrega de dados do Google

-

Esportes2 anos atrás

Esportes2 anos atrásRugby: seleção feminina leva título sul-americano e vaga à Paris 2024

-

Esportes2 anos atrás

Esportes2 anos atrásJUBs: cerimônia de abertura destaca cultura de Joinville

-

Política2 anos atrás

Política2 anos atrásGoverno prevê R$ 42 bi em investimento no complexo industrial de saúde

-

Notícias2 anos atrás

Notícias2 anos atrásModelo de rede digital afeta desenvolvimento infantil, diz secretário

-

Saúde2 anos atrás

Saúde2 anos atrásBrasil Sorridente deverá cobrir 62,5% da população em 2024

-

Saúde2 anos atrás

Saúde2 anos atrásHepatite A tem tendência de alta na capital paulista